Megatrends

|

| See larger image |

|

|

Foreign exchange marketFrom Wikipedia, the free encyclopedia

(Redirected from Forex)

"Forex" redirects here. For the football club, see FC Forex Braşov. For the U.S. FBI sting operation, see Dominic Brooklier.

The foreign exchange market (forex, FX, or currency market) is a form of exchange for the global decentralized trading of international currencies. Financial centers around the world function as anchors of trading between a wide range of different types of buyers and sellers around the clock, with the exception of weekends. EBS and Reuters' dealing 3000 are two main interbank FX trading platforms. The foreign exchange market determines the relative values of different currencies.[1]

As such, it has been referred to as the market closest to the ideal of perfect competition, notwithstanding currency intervention by central banks. According to the Bank for International Settlements,[3] as of April 2010, average daily turnover in global foreign exchange markets is estimated at $3.98 trillion, a growth of approximately 20% over the $3.21 trillion daily volume as of April 2007. Some firms specializing on foreign exchange market had put the average daily turnover in excess of US$4 trillion.[4]

HistoryAncientForex first existed in ancient times. [5] Money-changing people, people helping others to change money and also taking a commission or charging a fee were living in the times of the Talmudic writings (Biblical times). These people (sometimes called "kollybistẻs") used city-stalls, at feast times the temples Court of the Gentiles instead. [6] The money-changer was also in more recent ancient times silver-smiths and, or, gold-smiths. [7] Medieval and laterDuring the fifteenth century the Medici family were required to open banks at foreign locations in order to exchange currencies to act for textile merchants. [9][10] To facilitate trade the bank created the nostro (from Italian translated - "ours") account book which contained two columned entries showing amounts of foreign and local currencies, information pertaining to the keeping of an account with a foreign bank. [11][12] [13][14] During the 17th (or 18th ) century Amsterdam maintained an active forex market. [15] During 1704 foreign exchange took place between agents acting in the interests of the nations of England and Holland. [16] Early modernThe firm Alexander Brown & Sons traded foreign currencies exchange sometime about 1850 and were a leading participant in this within the U.S. of A. [17] During 1880 J.M. do Espírito Santo de Silva (Banco Espírito e Comercial de Lisboa) applied for and was given permission to began to engage in a foreign exchange trading business. [18][19] Modern to post-modernBefore WWIIFrom 1899 to 1913 holdings of countries foreign exchange increased by 10.8%, while holdings of gold increased by 6.3%. [21] At the time of the closing of the year 1913, nearly half of the world's forexes were being performed using sterling. [22] The number of foreign banks operating within the boundaries of London increased in the years from 1860 to 1913 from 3 to 71. In 1902 there were altogether two London foreign exchange brokers. [23] In the earliest years of the twentieth century trade was most active in Paris, New York and Berlin, while Britain remained largely uninvolved in trade until 1914. Between 1919 and 1922 the employment of a foreign exchange brokers within London increased to 17, in 1924 there were 40 firms operating for the purposes of exchange. [24] During the 1920s the occurrence of trade in London resembled more the modern manifestation, by 1928 forex trade was integral to the financial functioning of the city. Continental exchange controls, plus other factors, in Europe and Latin America, hampered any attempt at wholesale prosperity from trade for those of 1930's London. [25] After WWIIAfter WWII the Bretton Woods Accord was signed allowing currencies to fluctuate within a range of 1% to the currencies par. [28] In Japan the law was changed during 1954 by the Foreign Exchange Bank Law, so, the Bank of Tokyo was to become because of this the centre of foreign exchange by September of that year. Between 1954 and 1959 Japanese law was made to allow the inclusion of many more Occidental currencies in Japanese forex. [29] -markets closeDue to the ultimate ineffectiveness of the Bretton Woods Accord and the European Joint Float the forex markets were forced to close sometime during 1972 and March 1973. [42][43] The very largest of all purchases of dollars in the history of 1976 was when the West German government achieved an almost 3 billion dollar acquisition (a figure given as 2.75 billion in total by The Statesman: Volume 18 1974 → [6]), this event indicated the impossibility of the balancing of exchange stabilities by the measures of control used at the time and the monetary system and the foreign exchange markets in "West" Germany and other countries within Europe closed for two weeks (during February and, or, March of 1973. Giersch, Paqué, & Schmieding state closed after purchase of "7.5 million Dmarks" Brawley states "... Exchange markets had to be closed. When they re-opened ... March 1 " that is a large purchase occurred after the close). [44][45][46][47] after 1973In fact 1973 marks the point to which nation-state, banking trade and controlled foreign exchange ended and complete floating, relatively free conditions of a market characteristic of the situation in contemporary times began (according to one source), [48] although another states the first time a currency pair were given as an option for U.S.A. traders to purchase was during 1982, with additional currencies available by the next year. [49][50] Market size and liquidityThe foreign exchange market is the most liquid financial market in the world. Traders include large banks, central banks, institutional investors, currency speculators, corporations, governments, other financial institutions, and retail investors. The average daily turnover in the global foreign exchange and related markets is continuously growing. According to the 2010 Triennial Central Bank Survey, coordinated by the Bank for International Settlements, average daily turnover was US$3.98 trillion in April 2010 (vs $1.7 trillion in 1998).[3] Of this $3.98 trillion, $1.5 trillion was spot transactions and $2.5 trillion was traded in outright forwards, swaps and other derivatives.

Foreign exchange trading increased by 20% between April 2007 and April 2010 and has more than doubled since 2004.[60] The increase in turnover is due to a number of factors: the growing importance of foreign exchange as an asset class, the increased trading activity of high-frequency traders, and the emergence of retail investors as an important market segment. The growth of electronic execution and the diverse selection of execution venues has lowered transaction costs, increased market liquidity, and attracted greater participation from many customer types. In particular, electronic trading via online portals has made it easier for retail traders to trade in the foreign exchange market. By 2010, retail trading is estimated to account for up to 10% of spot turnover, or $150 billion per day (see retail foreign exchange platform). Market participants

Unlike a stock market, the foreign exchange market is divided into levels of access. At the top is the interbank market, which is made up of the largest commercial banks and securities dealers. Within the interbank market, spreads, which are the difference between the bid and ask prices, are razor sharp and not known to players outside the inner circle. The difference between the bid and ask prices widens (for example from 0-1 pip to 1-2 pips for a currencies such as the EUR) as you go down the levels of access. This is due to volume. If a trader can guarantee large numbers of transactions for large amounts, they can demand a smaller difference between the bid and ask price, which is referred to as a better spread. The levels of access that make up the foreign exchange market are determined by the size of the "line" (the amount of money with which they are trading). The top-tier interbank market accounts for 39% of all transactions [57]. From there, smaller banks, followed by large multi-national corporations (which need to hedge risk and pay employees in different countries), large hedge funds, and even some of the retail market makers. According to Galati and Melvin, “Pension funds, insurance companies, mutual funds, and other institutional investors have played an increasingly important role in financial markets in general, and in FX markets in particular, since the early 2000s.” (2004) In addition, he notes, “Hedge funds have grown markedly over the 2001–2004 period in terms of both number and overall size”.[61] Central banks also participate in the foreign exchange market to align currencies to their economic needs. Commercial companiesAn important part of this market comes from the financial activities of companies seeking foreign exchange to pay for goods or services. Commercial companies often trade fairly small amounts compared to those of banks or speculators, and their trades often have little short term impact on market rates. Nevertheless, trade flows are an important factor in the long-term direction of a currency's exchange rate. Some multinational companies can have an unpredictable impact when very large positions are covered due to exposures that are not widely known by other market participants. Central banksNational central banks play an important role in the foreign exchange markets. They try to control the money supply, inflation, and/or interest rates and often have official or unofficial target rates for their currencies. They can use their often substantial foreign exchange reserves to stabilize the market. Nevertheless, the effectiveness of central bank "stabilizing speculation" is doubtful because central banks do not go bankrupt if they make large losses, like other traders would, and there is no convincing evidence that they do make a profit trading. Foreign exchange fixingForeign exchange fixing is the daily monetary exchange rate fixed by the national bank of each country. The idea is that central banks use the fixing time and exchange rate to evaluate behavior of their currency. Fixing exchange rates reflects the real value of equilibrium in the market. Banks, dealers and traders use fixing rates as a trend indicator. Hedge funds as speculatorsAbout 70% to 90%[citation needed] of the foreign exchange transactions are speculative. In other words, the person or institution that bought or sold the currency has no plan to actually take delivery of the currency in the end; rather, they were solely speculating on the movement of that particular currency. Hedge funds have gained a reputation for aggressive currency speculation since 1996. They control billions of dollars of equity and may borrow billions more, and thus may overwhelm intervention by central banks to support almost any currency, if the economic fundamentals are in the hedge funds' favor. Investment management firmsInvestment management firms (who typically manage large accounts on behalf of customers such as pension funds and endowments) use the foreign exchange market to facilitate transactions in foreign securities. For example, an investment manager bearing an international equity portfolio needs to purchase and sell several pairs of foreign currencies to pay for foreign securities purchases. Retail foreign exchange tradersIndividual Retail speculative traders constitute a growing segment of this market with the advent of retail foreign exchange platforms, both in size and importance. Currently, they participate indirectly through brokers or banks. Retail brokers, while largely controlled and regulated in the USA by the Commodity Futures Trading Commission and National Futures Association have in the past been subjected to periodic Foreign exchange fraud.[63][64] To deal with the issue, in 2010 the NFA required its members that deal in the Forex markets to register as such (I.e., Forex CTA instead of a CTA). Those NFA members that would traditionally be subject to minimum net capital requirements, FCMs and IBs, are subject to greater minimum net capital requirements if they deal in Forex. A number of the foreign exchange brokers operate from the UK under Financial Services Authority regulations where foreign exchange trading using margin is part of the wider over-the-counter derivatives trading industry that includes Contract for differences and financial spread betting. Non-bank foreign exchange companiesNon-bank foreign exchange companies offer currency exchange and international payments to private individuals and companies. These are also known as foreign exchange brokers but are distinct in that they do not offer speculative trading but rather currency exchange with payments (i.e., there is usually a physical delivery of currency to a bank account). Money transfer/remittance companies and bureaux de changeMoney transfer companies/remittance companies perform high-volume low-value transfers generally by economic migrants back to their home country. In 2007, the Aite Group estimated that there were $369 billion of remittances (an increase of 8% on the previous year). The four largest markets (India, China, Mexico and the Philippines) receive $95 billion. The largest and best known provider is Western Union with 345,000 agents globally followed by UAE Exchange[citation needed] Trading characteristics

There is no unified or centrally cleared market for the majority of trades, and there is very little cross-border regulation. Due to the over-the-counter (OTC) nature of currency markets, there are rather a number of interconnected marketplaces, where different currencies instruments are traded. This implies that there is not a single exchange rate but rather a number of different rates (prices), depending on what bank or market maker is trading, and where it is. In practice the rates are quite close due to arbitrage. Due to London's dominance in the market, a particular currency's quoted price is usually the London market price. Major trading exchanges include EBS and Reuters, while major banks also offer trading systems. A joint venture of the Chicago Mercantile Exchange and Reuters, called Fxmarketspace opened in 2007 and aspired but failed to the role of a central market clearing mechanism.[citation needed]

and the US currency was involved in 84.9% of transactions, followed by the euro (39.1%), the yen (19.0%), and sterling (12.9%) (see table). Volume percentages for all individual currencies should add up to 200%, as each transaction involves two currencies. Determinants of exchange ratesSee also: exchange rates

The following theories explain the fluctuations in exchange rates in a floating exchange rate regime (In a fixed exchange rate regime, rates are decided by its government):

None of the models developed so far succeed to explain exchange rates and volatility in the longer time frames. For shorter time frames (less than a few days) algorithms can be devised to predict prices. It is understood from the above models that many macroeconomic factors affect the exchange rates and in the end currency prices are a result of dual forces of demand and supply. The world's currency markets can be viewed as a huge melting pot: in a large and ever-changing mix of current events, supply and demand factors are constantly shifting, and the price of one currency in relation to another shifts accordingly. No other market encompasses (and distills) as much of what is going on in the world at any given time as foreign exchange.[68] Economic factorsThese include: (a) economic policy, disseminated by government agencies and central banks, (b) economic conditions, generally revealed through economic reports, and other economic indicators.

Political conditionsInternal, regional, and international political conditions and events can have a profound effect on currency markets. Market psychologyMarket psychology and trader perceptions influence the foreign exchange market in a variety of ways:

Financial instrumentsSpotMain article: Foreign exchange spot

A spot transaction is a two-day delivery transaction (except in the case of trades between the US Dollar, Canadian Dollar, Turkish Lira, EURO and Russian Ruble, which settle the next business day), as opposed to the futures contracts, which are usually three months. This trade represents a “direct exchange” between two currencies, has the shortest time frame, involves cash rather than a contract; and interest is not included in the agreed-upon transaction. ForwardSee also: Forward contract

One way to deal with the foreign exchange risk is to engage in a forward transaction. In this transaction, money does not actually change hands until some agreed upon future date. A buyer and seller agree on an exchange rate for any date in the future, and the transaction occurs on that date, regardless of what the market rates are then. The duration of the trade can be one day, a few days, months or years. Usually the date is decided by both parties. Then the forward contract is negotiated and agreed upon by both parties. SwapMain article: Foreign exchange swap

The most common type of forward transaction is the swap. In a swap, two parties exchange currencies for a certain length of time and agree to reverse the transaction at a later date. These are not standardized contracts and are not traded through an exchange. A deposit is often required in order to hold the position open until the transaction is completed. FutureMain article: Currency future

Futures are standardized forward contracts and are usually traded on an exchange created for this purpose. The average contract length is roughly 3 months. Futures contracts are usually inclusive of any interest amounts. OptionMain article: Foreign exchange option

A foreign exchange option (commonly shortened to just FX option) is a derivative where the owner has the right but not the obligation to exchange money denominated in one currency into another currency at a pre-agreed exchange rate on a specified date. The options market is the deepest, largest and most liquid market for options of any kind in the world. SpeculationControversy about currency speculators and their effect on currency devaluations and national economies recurs regularly. Nevertheless, economists including Milton Friedman have argued that speculators ultimately are a stabilizing influence on the market and perform the important function of providing a market for hedgers and transferring risk from those people who don't wish to bear it, to those who do.[73] Other economists such as Joseph Stiglitz consider this argument to be based more on politics and a free market philosophy than on economics.[74] Risk aversionSee also: Safe-haven currency

Risk aversion is a kind of trading behavior exhibited by the foreign exchange market when a potentially adverse event happens which may affect market conditions. This behavior is caused when risk averse traders liquidate their positions in risky assets and shift the funds to less risky assets due to uncertainty.[78] Carry TradeCurrency carry trade refers to the act of borrowing one currency that has a low interest rate in order to purchase another with a higher interest rate. A large difference in rates can be highly profitable for the trader, especially if high leverage is used. However, with all levered investments this is a double edged sword, and large exchange rate fluctuations can suddenly swing trades into huge losses. Forex SignalsForex trade alerts, often referred to as Forex Signals are trade strategies provided by either experienced traders or market analysts. These signals which are often charged a premium fee for can then be copied or replicated by a trader to his own live account. Forex Signal products are packaged as either alerts delivered to a users inbox or sms, or can be installed to a trader's trading platform. See alsoReferences

External links

外汇市场维基百科,自由的百科全书

外匯市場(英语:Foreign exchange market,简称Forex、FX或currency market)是一个分散于全球各地用于交易货币的金融市场。除星期六、星期天和交易中心所在国家的重大节日外,世界各地的金融中心按所处位置轮流运转,使外汇市场能24小时不间断的买卖各种货币。按交易契约种类,有即期、掉期、也有遠期合約等市場存在。外汇市场决定不同货币之间的汇率。[1]

外汇市场的主要目的是允许企业通过转换不同的币种来促进国际间的贸易和投资。举例来说:它允许美国企业进口英国商品并以英镑支付其费用,尽管该企业的收支是以美元计算的。它也支持货币投机行为和套利交易。[2] 典型的外汇交易是一方通过支付一定数量的一种货币来买入一定数量的另一种货币。现代外汇市场形成于20世纪70年代,之前的30年政府都限制外汇交易(布雷顿森林体系建立了二战后世界主要工业国家对商业和金融的货币管理规则),当时各国的汇率制度逐步从布雷顿森林体系规定的固定汇率制转换到浮动汇率制。 外汇市场的独特性体现在以下几个方面:

每天3.98万亿美元的交易量细分如下:

市场规模和流动性外汇市场是世界上流动性最好的金融市场。交易方包括大型银行、中央银行、机构投资者、货币投机者、公司、政府、其它金融机构和散户投资者。在英国交易的金额占总数的36.7%,这使英国成为全球最重要的外汇交易中心。排名第二和第三的分别为美国(占17.9%)和日本(占6.2%)。[5] 外汇期货和期权的交易量最近几年持续增长,在2010年4月达到了每天1660亿美元(比2007年4月翻了一倍)。外汇衍生品交易占据了4%的外汇场外交易份额。外汇期货合同于1972年首先在芝加哥商品交易所上市。 大部分发展中国家允许国内交易所的外汇衍生品交易(例如货币期货和期权)。这些发展中国家已经允许资本帐户的完全自由兑换。许多新兴国家不断增加对外汇衍生品的需求。[6]例如韩国、南非和印度已经建立起了外汇期货交易市场,尽管其对外汇资本帐号有一定的管制。

因为外汇交易属于场外交易,经纪人/经销商之间直接撮合,所以不需要通过交易所或结算所。交易量最大的地方是英国,主要是伦敦,根据TheCityUK的估计,英国的市场份额从2007年4月的34.6%增加到2010年4月的36.7%。因为伦敦在市场中的主导地位,所以一个外汇报价往往是指的伦敦的市场价格。例如,当IMF计算其每天的特别提款权价值时,他们使用的就是伦敦中午时分的市场价格。 市场参与者

外汇经纪商个人投机交易者因为外汇交易平台的兴起而成为市场中不断增加的组成部分,不管是就交易量还是重要性而言。目前,他们通过经纪商或银行间接参与。经纪商在美国被CFTC和NFA监管,这些监管机构定期披露外汇诈骗事件。[9][10]为了解决这个问题,NFA和CFTC从2009年开始对其下属会员实行更严格的要求,尤其是在净资本金额的最低限制上,结果导致了许多小型且可能存在信誉问题的经纪商转移到美国以外的国家。交易特点

最主要的交易中心是伦敦,但纽约、东京、香港和新加坡也都是非常重要的中心。外汇交易除周末外24小时不间断,当亚洲交易时段结束时,欧洲交易时段开始,然后接着是北美交易时段,接着又回到亚洲时段。 汇率的波动通常是由实际货币流动、GDP的可能变化、通货膨胀、利率、Domestic Fisher effect、International Fisher effect、政府预算、国际收支、大型跨国并购和其它宏观条件所引起的。重大的消息会公开发布,并且通常是在事先约定的日期,所以许多人同时可以得到同一个消息。 一种货币总是和另一种货币进行买卖。因此每种货币对构成单独的交易品种,并且传统上标注为XXXYYY或XXX/YYY,XXX和YYY是指的货币ISO 4217国际三字母代码。第一种货币为(XXX)基础货币,由第二种货币(YYY)报价,第二种货币被称为相对货币(或报价货币)。举例来说EURUSD(EUR/USD) 1.5465是指欧元以美元做出的报价,意思是1欧元 = 1.5465美元。 影响XXX的因素会同时影响XXXYYY和XXXZZZ。 因为中文的特点,专业的中文外汇讨论往往会以一个字代称一种货币。所有的第二个字为"元"的货币名称以第一个字代称,例如美元简写为"美",加元简写为"加"。其它像英镑简写为"镑",瑞郎简写成"瑞",新西兰元简写为"纽"。 根据到2010年的三年期统计,在现货市场,交易量最大的货币对是:

外汇风险规避

图1显示摩根士丹利世界股票指数在下降的同时美元指数在上升

进一步阅读

另见备注参考

外部链接

ФорексМатериал из Википедии — свободной энциклопедии

В англоязычной среде словом Forex обычно называют валютный рынок,[1] а также торговлю валютой (англ. trades currencies)[2] В русском языке термин Форекс обычно используется в более узком смысле — имеется в виду исключительно спекулятивная торговля валютой через коммерческие банки или дилинговые центры, которая ведётся с использованием кредитного плеча, то есть маржинальная торговля валютой. Более подробно это изложено в разделах «Участники валютного рынка». При этом термины «международный Форекс» и «международный рынок Форекс» являются некорректными, ввиду того, что «foreign exchange» изначально подразумевает международную торговлю валютой. Операции на рынке Форекс по целям могут быть торговыми, спекулятивными, хеджирующими, регулирующими (валютные интервенции центробанков).

История Форекса15 августа 1971 года президент США Ричард Никсон объявил решение об отмене свободной конвертируемости доллара в золото (отказался от золотого стандарта), отказавшись таким образом в одностороннем порядке от выполнения Бреттон-Вудских соглашений (согласно которым доллар обеспечивался золотом, а все остальные валюты долларом). В декабре 1971 года в Вашингтоне было достигнуто Смитсоновское соглашение, по которому вместо 1 % колебаний курса валюты относительно доллара США стали допускаться колебания в 4,5 % (на 9 % для недолларовых валютных пар).[3] Это разрушило систему стабильных валютных курсов и стало кульминационным моментом в кризисе послевоенной Бреттон-Вудской валютной системы. На смену пришла Ямайская валютная система, принципы которой были заложены в марте 1971 года на острове Ямайка при участии 20 наиболее развитых государств некоммунистического блока. Суть произошедших изменений сводилась к более либеральной политике в отношении цен на золото. Если ранее курсы валют были стабильны в силу действия золотого стандарта, то после таких решений плавающий курс золота привёл к неизбежным колебаниям курсов обмена между валютами. Это породило относительно новую сферу деятельности — валютную торговлю,[4] когда курс обмена начал зависеть не только от золотого эквивалента валюты, но и от рыночного спроса/предложения на неё. Достаточно быстро наметился ряд проблем, для обсуждения которых в 1975 году президент Франции Валери Жискар д’Эстен и канцлер ФРГ Гельмут Шмидт (оба — бывшие министры финансов) предложили главам других ведущих государств Запада собраться в узком неофициальном кругу для общения с глазу на глаз. Первый саммит «Большой восьмёрки» (тогда ещё только из шести участников) прошёл в Рамбуйе с участием США, ФРГ, Великобритании, Франции, Италии и Японии (в 1976 году к работе клуба присоединилась Канада, а в 1998 году — Россия). Одной из основных тем обсуждения была структурная реформа международной валютной системы.8 января 1976 года на заседании министров стран-членов МВФ в г. Кингстон (Ямайка) было принято новое соглашение об устройстве международной валютной системы, которое имело вид поправок к уставу МВФ. Система заменила Бреттон-Вудскую валютную систему. Многие страны фактически отказались от привязки национальной валюты к доллару или к золоту. Однако лишь в 1978 году МВФ официально разрешил такой отказ.[3] Начиная с этого момента свободно плавающие курсы стали основным способом обмена валюты. В новой валютной системе окончательно произошёл отказ от принципа определения покупательной способности денег на основании стоимости их золотого эквивалента (Золотой стандарт). Деньги стран-участниц соглашения перестали иметь официальное золотое содержание, обмен начал происходить на свободном валютном рынке (англ. foreign exchange market, forex) по свободным ценам. Становление системы плавающих курсов привело к трём существенным итогам:

Ежедневный оборотСчитается, что ежедневный оборот на рынке Форекс составлял:[1]

Однако точных данных нет, так как это внебиржевой рынок, и нет требования обязательной регистрации и публикации данных о сделках. Часть этого объёма обеспечивает маржинальная торговля, по условиям которой разрешается заключать контракты на суммы, существенно превышающие действительный капитал участника сделки. Вне зависимости от характера и целей сделок, большой дневной оборот является гарантией высокой ликвидности этого рынка. Участники валютного рынкаФорекс является международным межбанковским рынком. Операции проводятся через систему институтов: центральные банки, коммерческие банки, инвестиционные банки, брокеров и дилеров, пенсионные фонды, страховые компании, транснациональные корпорации и т. д. Объём одного контракта с реальной поставкой валюты на второй рабочий день (рынок спот) обычно составляет около 5 млн долларов США или их эквивалент. Стоимость одного конвертационного платежа составляет от 60 до 300 долларов. Кроме этого, придётся нести затраты до 6 тыс. долларов в месяц на межбанковский информационно-торговый терминал. Из-за этих условий, на Форексе не проводят прямых конвертаций небольших сумм. Для этого дешевле обратиться к финансовым посредникам (банку или валютному брокеру), которые проведут конвертацию за определённый процент от суммы сделки. При большом количестве клиентов и разнонаправленных заявках у посредников регулярно возникают ситуации внутреннего клиринга (брокерской «кухни»), из-за чего далеко не всегда нужно проводить реальную конвертацию через Форекс. Но свои комиссионные они получают с клиентов всегда. Именно из-за того, что на Форекс попадают не все клиентские заявки, посредники могут предложить клиентам комиссионные, которые существенно ниже стоимости прямых операций на Форексе. В то же время, если устранить посредников, стоимость конвертации для конечного клиента неизбежно возрастёт.Текущие котировки валюты используются для большого количества операций, которые не обязательно имеют непосредственный выход на Форекс. Примером может служить изменение курса национальной валюты государственным банком, который вынужден сохранять пропорции курса между иностранными валютами в соответствии с их пропорциями на Форексе, даже если реальный спрос/предложение внутри страны не соответствует тенденциям на Форексе. Например, если на внутреннем рынке есть избыточное предложение евро, но при этом на Форексе цена евро против доллара увеличивается, то центральный банк вынужден будет также поднимать цену, а не снижать под давлением избыточного предложения. Другой яркий пример — маржинальная спекулятивная торговля валютой, которая ориентирована на фиксацию текущих котировок Форекса, но по своим условиям проходит без реальной поставки. Почти все посредники на валютном рынке предлагают для клиентов не только услуги по прямой конвертации, но и спекулятивную торговлю с кредитным плечом. В большинстве случаев, комиссионные для таких операций ещё ниже, чем для прямой конвертации, так как за счёт массовости и кратковременности сделок необходимость в заключении реальных контрактов на поставку возникает ещё реже. Очень часто комиссионные приобретают форму спреда — фиксированной разницы между ценой покупки валюты и ценой продажи в один и тот же момент времени. В большинстве случаев между Форексом и спекулянтом выстраивается цепочка из нескольких посредников, каждый из которых берёт свою комиссию. Маржинальные операции могут приводить (но не обязательно приводят) к возникновению реального дополнительного спроса или предложения на валютном рынке, особенно на краткосрочном отрезке времени. Но общую тенденцию движения валютных курсов они не формируют. В последнее время на Форексе начали получать распространение системы торговли, направленные на уменьшение влияния брокера (Electronic Communication Network, ECN). Форекс и государственное регулированиеФорекс базируется на принципе свободной конвертации валюты, который предполагает отсутствие государственного вмешательства при заключении валютообменных сделок (нет официального валютного курса, нет ограничений на направление, цены и объёмы сделок), и на гарантиях свободы подобных операций. В то же время, обычно устанавливаются правила и ограничения на предоставление посреднических услуг, которые регламентируют, прежде всего, взаимоотношения клиента (трейдера) и посредника (брокера).Управление по финансовому регулированию и надзору (англ. Financial Services Authority, FSA) выполняет регуляторные функции на финансовых рынках в Великобритании. В США регулятором валютного рынка является правительственная «Комиссия по фьючерсной торговле товарами» (англ. Commodity Futures Trading Commission, CFTC). Кроме того, большую работу по разработке правил торгов, условий предоставления брокерских услуг и решению конфликтных ситуаций проводит неправительственная «Национальная фьючерсная ассоциация» (англ. National Futures Association, NFA). Эта организация также собирает и анализирует специальную отчётность, которую обязаны предоставлять брокеры — члены ассоциации. К требованиям NFA прислушиваются не только в США, так как американские частные трейдеры и фонды остерегаются открывать счета в компании, которая их не выполняет. Правила и требования NFA более жесткие, чем предписания FSA. Иногда они не столько помогают и защищают, сколько ограничивают трейдера. Один из последних примеров — требование закрывать клиентские сделки обязательно по правилу FIFO (первый пришёл — первый ушёл).[7] С 15 июля 2011 года действуют ограничения закона Додда — Франка (англ. Dodd–Frank Wall Street Reform and Consumer Protection Act), согласно которому для граждан США (физических и юридических лиц) запрещаются внебиржевые сделки с финансовыми инструментами. В России и на УкраинеКонтроль за проведением валютных операций в России и на Украине осуществляют Центробанк и Нацбанк соответственно. Однако свободного неограниченного проведения конвертационных операций законодательство этих стран не предусматривает. На Украине по состоянию на июль 2009 года также нет законодательной основы для маржинальной торговли. Из-за особенностей валютного и налогового законодательства зарегистрированные в России или на Украине дилинговые центры обычно не имеют юридического права на предоставление финансовых услуг. Чаще всего они действуют на основании лицензии на букмекерскую деятельность. Большинство же крупных дилинговых центров вообще имеют зарубежную регистрацию, а местные представительства не несут никакой юридической ответственности либо у них вообще отсутствует официальная регистрация. Клиент такой компании обычно не имеет реальной возможности как-либо оспорить её действия и получить юридическую защиту в конфликтных ситуациях.

Законодательство Российской Федерации в настоящее время не устанавливает какого-либо описания правового статуса организаций, ведущих деятельность на рынке Форекс. Рынок Форекс не является деятельностью профессиональных участников рынка ценных бумаг. Федеральная служба по финансовым рынкам России (письмо № 09-ВМ-02/16341 от 16 июля 2009 года) чётко обозначила, что деятельность участников рынка Форекс не относится к деятельности профессиональных участников рынка ценных бумаг и не регулируется как указанным Федеральным законом, так и правовыми актами ФСФР России. В письме указывается: В марте 2012 года Минфин РФ провел первое обсуждение возможность регулирования рынка Форекс с соответствующими российскими компаниями. По итогам представители Минфина не делали никаких заявлений. В ходе обсуждения участники не пришли к единому мнению по вопросу о принципах и механизмах регулирования данного рынка.[11] 3 августа 2012 года Нацбанк Украины принял Постановление № 327, согласно которому исключительно банки получают право предоставлять услуги по арбитражным сделкам с валютам и банковскими металлами на условиях маржинальной торговли,[12] а также проводить подобные операции в своих целях. Постановление содержит прямой запрет на проведение подобных операций для юридических лиц и частных предпринимателей. Деятельность организаций, зарегистрированных за пределами Украины, данное постановление не регламентирует. Особенности налогообложенияДеятельность российских организаций, предоставляющих дилинговые услуги в полном объеме, подлежит российскому налогообложению. Дилинговый центр (или банк) уплачивает налог на прибыль, а букмекерская контора — налог на игорный бизнес (Москва — 100 МРОТ в месяц с каждой кассы букмекерской конторы). Доходы от дополнительных услуг (обучение, консультации, тренинги и т. п.) также подлежат обложению налогом на прибыль и НДС. Иностранная компания платит налог на доходы от услуг, оказанных на территории РФ, только в том случае, если они оказаны через постоянное представительство компании. В противном случае — российских налогов у компании не возникает[13].Доход клиентов дилинговых центров подлежит налогообложению по ставке НДФЛ 13 %. Если брокером является российская организация, то обязанность по исчислению, удержанию у клиента и уплате суммы налога перекладывается на плечи брокера, который для своего клиента выступает в качестве налогового агента. В ином случае клиент обязан самостоятельно исчислять, декларировать и уплачивать НДФЛ. До недавнего времени Российское налоговое законодательство имело целый ряд недостатков — в частности по сделкам с производными инструментами на сырье, товары, валюту и другие активы прибыльные (положительные) сделки не плюсовались с убыточными (отрицательными), и налог рассчитывался исключительно с положительных сделок. Однако же на практике во имя здравого смысла брокеры рассчитывали НДФЛ с учетом отрицательных сделок[14]. С 2010 года вступили в силу изменения Налогового кодекса Российской Федерации.[15] Теперь база налогообложения считается с сальдированием (положительные и отрицательные результаты суммируются), убытки переносятся на следующие периоды. Форекс и ИсламВ феврале 2012 года Малазийский национальный совет по фетвам постановил, что торговля на валютном рынке (форекс) для мусульман запретна. Председатель совета Тан Шри Абдул Шукур Хусин заявил:[16]Запрет относится прежде всего к частным лицам. Банки и специализированные обменники продолжат работу без ограничений.[17] РискиИспользование кредитного плеча приводит не только к повышению доходности операций, к росту скорости увеличения капитала, но и к пропорциональному многократному увеличению риска потерь и к росту скорости потерь.На колебание валютных курсов одновременно оказывает влияние огромное количество противоречивых и разнонаправленных факторов. Случайное временное нарушение баланса действующих сил может приводить к существенным движениям цены, которые трудно прогнозировать, но которые могут оказать существенное влияние на результаты спекулятивной торговли, особенно при использовании большого кредитного плеча. Помимо рисков, связанных с рыночными колебаниями цен, существуют риски, связанные с деятельностью конкретного брокера:

Чаще всего мошеннические схемы встречаются в сфере доверительного управления средствами на рынке Форекс. Гражданский кодекс Российской Федерации в ст. 1013 не допускает доверительного управления исключительно денежными средствами. Из-за отсутствия достоверной информации и законодательного урегулирования становится возможным легко манипулировать деньгами, доверенными в управление.[21] Сегодня многие торговые платформы имеют специальный инструментарий для предоставления владельцу капитала возможности внешнего постоянного контроля за состоянием счёта, который находится в доверительном управлении трейдера, что уменьшает возможности мошеннических действий, но не уменьшает юридических проблем в спорных ситуациях. Примечания

См. также

Ссылки

Литература

Категории:

Piață valutarăDe la Wikipedia, enciclopedia liberă

Pe piața valutară, tranzacțiile pot fi executate în sume, la date și sub denumiri variabile. Nu există mărimi sau termene de contract standard. Data la care cele două monede sunt schimbate între ele este cunoscută sub numele de data de reglementare sau data valutei. După volumul de tranzacții este cea mai mare piață internațională.[2] Piață valutară internațională constituie un sistem complex interbancar, prin care se tranzactionează sume mari de bani, de către actorii din piață, la o rată de schimb stabilită la o anumită dată, într-un anumit moment, în scopul schimbării (convertirii) unor valute contra altora.

Scurt istoricSpre sfârșitul celui de Al Doilea Război Mondial, guvernele aliate s-au întâlnit în cadrul Conferinței ONU pe probleme monetare și financiare. Această conferință a avut loc la Bretton Woods, New Hampshire, SUA, între 1 și 22 iulie 1944. În cadrul conferinței au fost înființate două organisme, Fondul Monetar Internațional și Banca Internațională pentru Reconstrucție și Dezvoltare (Banca Mondială). Valoarea fiecărei monede a fost exprimată în cantități fixe de aur. Convertibilitatea dolarului american a fost fixată la cursul de 35$ pe uncia de aur. Acordul de la Bretton Woods a făcut din dolarul american, o monedă etalon la nivel internațional. Cursurile de schim erau menținute în cadrul unei benzi înguste, în jurul parității oficiale declarate. În cadrul acestui sistem de la Bretton Woods, cursurile de schimb erau fixe, dar ajustabile, și s-au menținut relativ stabile până la mijlocul anilor ’60, atât în cadrul CEE, cât și pe plan internațional.[3] De exemplu între 1949 și 1967, lira sterlină a fost fixată la paritatea de 1 = 2,80 $.[4] Până la sfârșitul anilor ’60, mediul internațional a cunoscut schimbări semnificative. Sistemul Bretton Woods era supus unor presiuni crescânde ca urmare a politicii balanței de plăți a Statelor Unite. Statele membre ale CEE aveau opinii tot mai diferite cu privire la prioritățile de politică economică. Amplificarea divergențelor asupra prețurilor și costurilor între aceste state a condus la numeroase crize ale cursului de schimb și ale balanței de plăți, care, la rândul lor, amenințau să perturbe uniunea vamală și piața agricolă comună, care funcționaseră cu rezultate relativ bune până în acel moment.[5] Piața s-a format în anii '70, când comerțul internațional a trecut de la sistemul de cursuri fixe la sistemul de cursuri flotante. Nouă state membre care formau CEE la data respectivă au creat în anul 1979 Sistemul Monetar European (SME). Principala caracteristică a acestuia era mecanismul cursului de schimb (MCS), care a introdus cursuri de schimb fixe, dar ajustabile, între monedele celor nouă state. [6] La 1 ianuarie 1999, prin fixarea irevocabilă a cursurilor de schimb, transferarea către Banca Centrală Europeană a competenței în domeniul politicii monetare și introducerea euro ca monedă unică. La 1 ianuarie 2002 bancnotele și monedele euro au intrat în circulație în țările participante, iar la finele lunii februarie bancnotele și monedele naționale și-au pierdut puterea circulatorie.[7]Mărimea pieței și lichiditatea acesteiaCursul (de schimb), cotația, sau prețul valutelor este determinat de către piață, prin raportul dintre cererea și oferta de valută a unei țări. Cotația reflectă acea cantitate (volum) de valută națională, care trebuie plătită pentru o unitate de valută străină (cotatie directă), ori invers - cantitatea (volumul) de valută străină, care trebuie plătită pentru o unitate de monedă națională (cotatie inversă). Valută al cărei preț poate fi exprimat în câteva unități ale altei valute, se numește valută de bază. Valută de rezervă este dolarul american, din aceste considerente în majoritatea cotatiilor aceasta este valută de bază. Marii participanți pe piață "oferă" cursurile, la vânzare cât și la cumpărare; astfel cotația capătă un sens valoric dublu. În ex - 1.5020 - 1.5025, la cotația din stânga puteți vinde valută de bază (băncii/brokerului), la cea din dreapta - puteți cumpără. Prețul la care banca este gata să cumpere valută se numește Bid, iar cel la care este gata să vândă - Ask (sau offer). Diferența dintre prețul de vânzare și cel de cumpărare se numește spread și constituie comisionul celui care a anunțat (oferit) cotația. Modificarea minimă posibilă a cotatiei unei valute poartă denumirea de punct (point, pip). Diferitele valute se coteaza la rate diferite; La majoritatea valutelor un punct este egal cu o zece miime; la yenul japonez - o sutime. De obicei spread-ul constituie între 5 și 15 puncte.Participanti la piata valutaraPARTICIPANȚII LA PIAȚA VALUTARĂ SUNT:A. Banca Centrală: - reglementează piața monetară internă - monitorizează și menține valoarea monedei naționale pe piețele valutare - menține rezervele valutare - controlează ratele dobânzii monedei naționale B. Băncile: - administrează portofoliul împrumuturilor în diverse valute - furnizează cele mai bune servicii - maximizează profiturile prin poziția pe care o dețin și din arbitraj valutar C. Societăți, Instituții, firme etc. locale: - maximizează utilizarea în diverse valute a numerarului - minimizează riscurile și costurile valutare Simbolurile valutelorPentru fiecare valută există o simbolizare standard, recunoscută în lumea întreagă și aprobată prin standardele de conformitate ISO 4217. Simbolurile sunt alcătuite din trei litere, primele două simbolizand țara, iar a treia denumirea valutei. De ex. dolarul SUA, conform standardelor de clasificare, se notează USD, unde US înseamnă United States, iar D este prima literă din denumirea valutei.Simboluri Principalelor Valute:

Formarea cursului valutarDatorită globalizarii piețelor internaționale de capital, cursul fiecărei valute este efectiv unic în toată lumea, în orice clipă, și se formează în baza cotatiei curente, propusă de către actorii majori de pe piață. Schimbările graduale, frecvente, ale cursului valutar se datorează faptului că marii actori, în baza factorilor pieței sau a intereselor proprii, încep să crească sau să scadă prețurile/cotațiile. Factorii de bază care conduc la formarea cursului pot fi:

Vezi șiLegături externe>Istoricul tranzactiilor forex Note

Categorie:

外国為替市場

概要 [編集]広義に解釈すれば外国為替銀行としての対顧客市場も含まれるが、一般にはより狭義に為替銀行間取引が行われる場を指す。為替銀行の顧客には、商品の 輸出入を行う貿易業者を中心に、運賃、保険料、利子・配当金、海外旅行費用などの経常的経済取引や、対外証券投資、対外直接投資、対外貸付け・借入れなど 資本取引を行う者がある。外国貨幣の交換を行う両替商も為替銀行の顧客である。為替銀行は、こうした対顧客取引によって生じた外国為替の持高や資金の過不 足を調整するため、相互に外国為替の売買を行う。この為替銀行間の取引を銀行間取引といい、その市場を銀行間市場(イ ンターバンク市場)という。銀行間市場における取引には、外国為替ブローカー経由で行われるものと、為替銀行が相互に直接取引を行う直取引とがあるが、後 者は相互に満足する出合いが限られるため、外国為替ブローカー経由取引が圧倒的に多い。銀行間取引は、一地域の市場内にとどまらず、広く他の地域あるいは 外国の市場においても本支店または外国の取引銀行を通じて活発に行われる。銀行間市場には、政府・中央銀行も参加する。これは、特定の政策目的をもって為替相場に影響を与えるために行われ、この取引は市場介入と呼ばれる。銀行間取引を大別すると、直物取引、先物取引およびスワップ取引に 分かれる。直物取引は、取引の対価の受渡しが原則として取引日の翌々営業日(2営業日目)に行われるものである。先物取引は、対価の受渡しが将来の特定日 に行われる取引であるが、通常直物取引の受渡し日を基準にして1ヵ月や6ヵ月などの月単位で区切った確定日を受渡し日としている(順月確定日渡し条件)。 スワップ取引は、直物取引とその反対方向の先物取引、または受渡し日が異なる相互に反対方向の二つの先物取引を同時に同額、同一の相手方と行うものであ る。 銀行間市場で成り立つ為替相場は、為替銀行の対顧客相場の基準となるが、貿易業者などはこの対顧客相場をいわば与件としてさまざまな対外取引を行い、そこから生じた外国為替の需給が再び銀行間相場に反映される。銀行間市場は、当事者が毎日特定の場所に集合して外国為替の売買を行う取引所がある場合(ドイツ、イタリア、フランスなど)と、電話・ファックス・電子的媒体(コンピューター回線など)で個々に行う取引を総合した抽象的な場を指す場合(ニューヨーク、ロンドン、東京など)に分かれる。取引所がある国々の銀行間市場でも、取引所取引以外の銀行間取引が活発に行われている。取引所取引で成立する為替相場は、通常為替銀行の小口の対顧客取引の基準相場となる。 世界での取引規模 [編集]国際決済銀行(BIS)は、2010年4月の1日当たりの外国為替の取引額の統計を公表している[1]。国別では、1日当たりの為替取引が最も大きかったのはイギリスであり、1兆8536億ドルと世界の36.7%を占めており、首都ロンドンが世界の為替取引をリードしていると言える。通貨別の外国為替世界シェアでは現在もアメリカドルが圧倒的な取引量を誇っている。上位10ヶ国は以下の通りである。

脚注 [編集]関連項目 [編集]外部リンク [編集]

|

international bestselling author of Megatrends and Megatrends 2000Megatrends Warner Books 1982

Although first written mainly to an American readership, Megatrends proved to be true in anticipating major shifts for the whole world. More than 9 Million copies were sold in 58 countries, and it was on the New York Times Bestsellers list for two years, mostly as #1. Twenty years after its publication, Christoph Keese in the Financial Times looked back: Once a decade, sometimes more often, a book about the economy is published that becomes a bestseller immediately and changes the relationship of people to economics. His predictions were astoundingly precise – though predictions, as Mark Twain’s one-liner says, are especially difficult if they are about the future. # 1 New York Times Bestseller вторник, 18 декабря 2012 г.Forex Technical Analysis

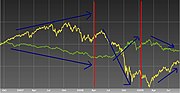

What is Market Trend?Trend is simply the overall direction in which prices are moving-- UP, DOWN, OR FLAT.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|